Mi az a Positive Pay? Teljes útmutató a csekkcsalások megelőzéséhez

Ismerje meg, mi az a Positive Pay, és hogyan akadályozza meg ez az automatizált pénzkezelési szolgáltatás a csekkcsalásokat. Fedezze fel a működését, előnyeit, ...

Átfogó útmutató a Positive Pay rendszerek négy típusáról: Standard, Kedvezményezett, Fordított és ACH Positive Pay. Ismerje meg, hogyan védenek ezek a csekk- és elektronikus csalás ellen 2025-ben.

A Positive Pay fő típusai a Standard Positive Pay (csekk szám, összeg és dátum egyezése), a Kedvezményezett Positive Pay (kedvezményezett nevének ellenőrzése), a Fordított Positive Pay (vállalati ellenőrzés), valamint az ACH Positive Pay (elektronikus terhelések figyelése). Mindegyik típus különböző szintű csalás elleni védelmet nyújt, igazodva az üzleti igényekhez és tranzakciótípusokhoz.

2025-ben a Positive Pay alapvető csalásmegelőzési eszközzé vált a vállalkozások és pénzintézetek számára, több rétegű védelmet nyújtva a csekkhamisítás, csekkmosás és jogosulatlan elektronikus tranzakciók ellen. A rendszer azáltal működik, hogy a tranzakciós adatokat előzetesen jóváhagyott listákkal veti össze, de a konkrét megvalósítás a bevezetett Positive Pay típusától függően eltérhet. E típusok megértése kulcsfontosságú ahhoz, hogy az Ön szervezete a megfelelő csalásmegelőzési stratégiát választhassa egyedi igényeihez és tranzakciós szokásaihoz.

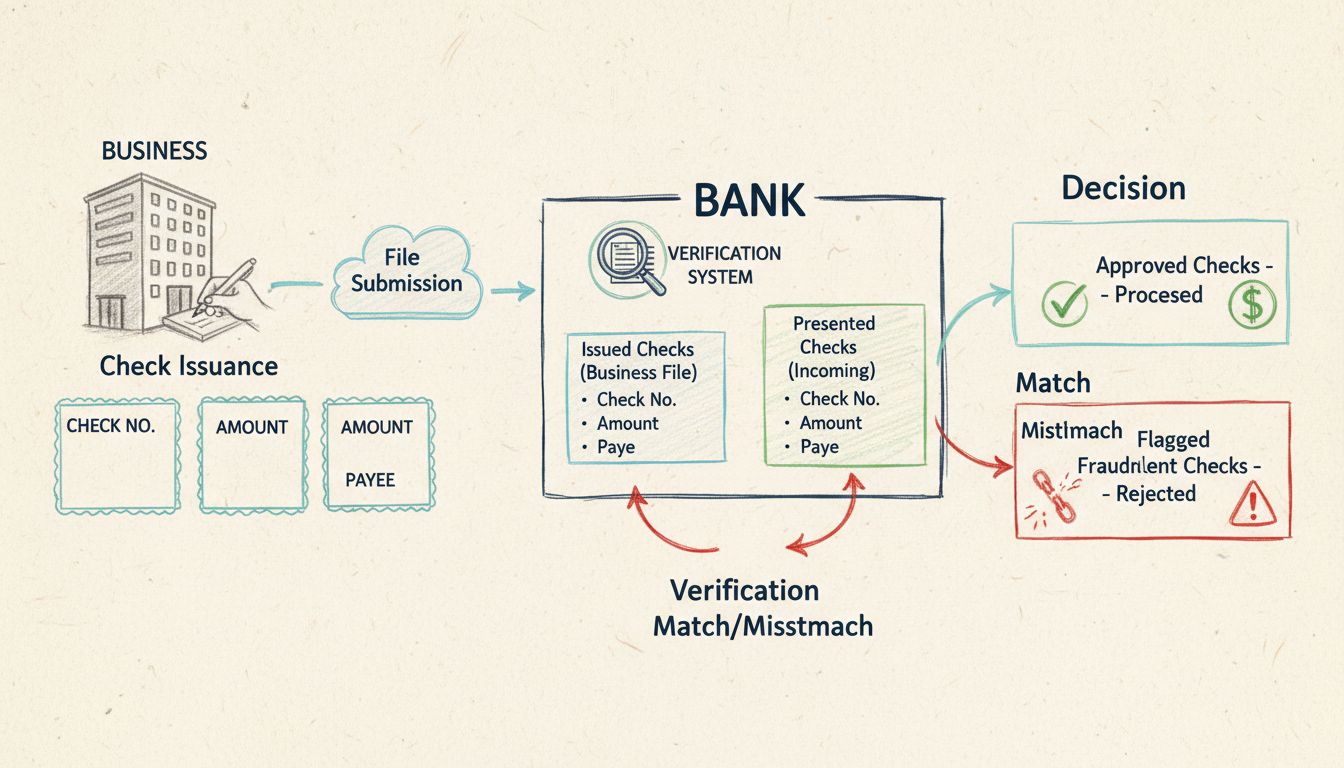

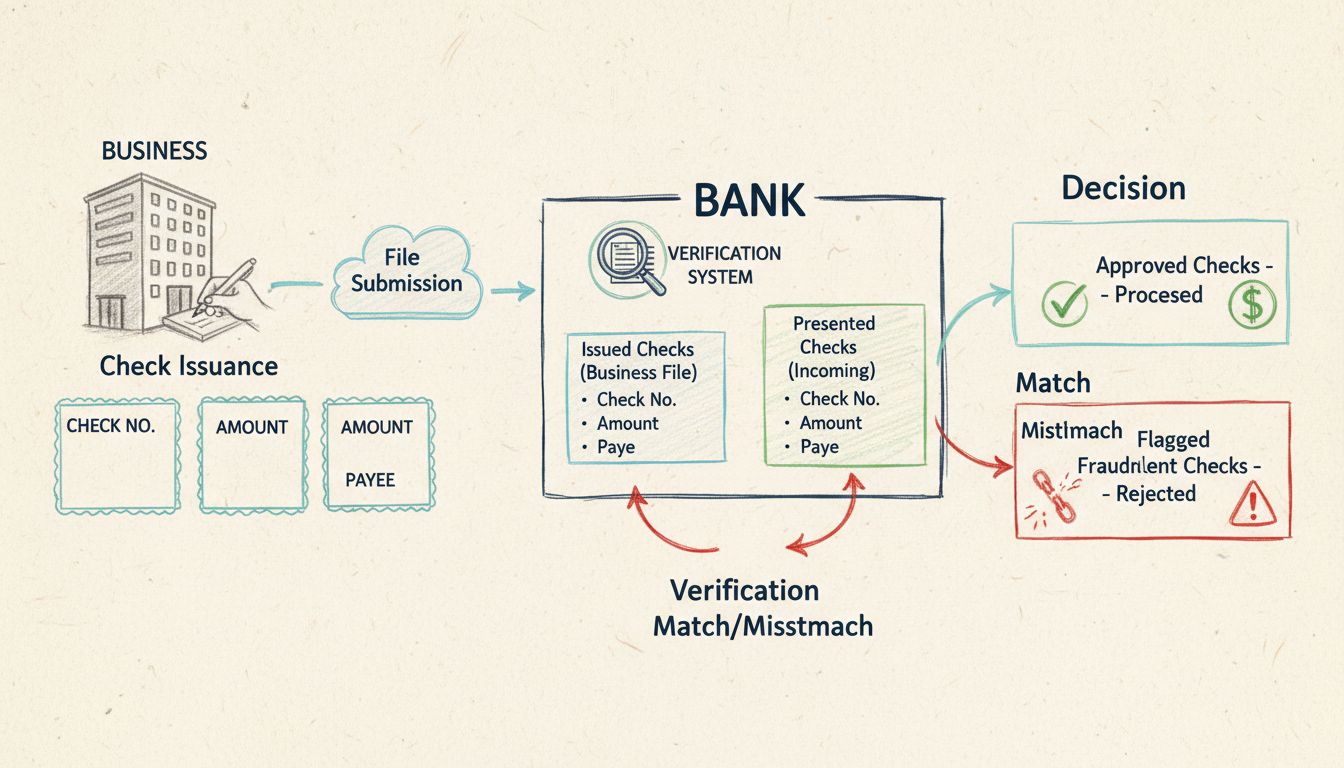

A Standard Positive Pay a legelterjedtebb és legegyszerűbb pozitív fizetési védelem, amely a vállalkozások számára elérhető. Ez az alapvető csalásfelismerési eszköz három kritikus adatpontot – a csekk számát, összegét és dátumát – hasonlítja össze minden egyes befizetésre benyújtott csekk esetén a vállalkozás által korábban jóváhagyott és kiállított csekkek listájával. A bank csak akkor teljesíti a fizetést, ha mindhárom adat tökéletesen egyezik.

Amikor egy csekket fizetésre bemutatnak, a pénzintézet rendszere automatikusan ellenőrzi, hogy a három adat megegyezik-e a vállalkozás által kiállított csekkek adataival. Ha minden egyezik, a csekket elfogadják és feldolgozzák. Ha bármilyen eltérés mutatkozik – például nem egyezik a csekk száma, az összeg eltér, vagy a dátum hibás –, a bank megjelöli a csekket és értesíti a vállalkozás számlakezelőjét. Ez lehetőséget ad a vállalkozásnak kivizsgálni az eltérést, és eldönteni, hogy jóváhagyja-e a fizetést, vagy elutasítja, ha csalás gyanúja merül fel.

A Standard Positive Pay fő előnye az egyszerűsége és költséghatékonysága. A vállalkozások viszonylag gyorsan bevezethetik ezt a szolgáltatást, ha egy egyszerű listát adnak át a kiállított csekkekről a pénzintézetnek. A rendszer fenntartása minimális energiát igényel a fejlettebb változatokhoz képest, így ideális kiindulópont kis- és középvállalkozások számára, akik most kezdik a csalásmegelőzést. Ugyanakkor a Standard Positive Pay-nek vannak korlátai – nem tudja felismerni az átírt kedvezményezett neveket vagy azokat a kifinomult csalásokat, amelyek nem a csekk számát, összegét vagy dátumát változtatják meg.

| Jellemző | Standard Positive Pay | Kedvezményezett Positive Pay | Fordított Positive Pay | ACH Positive Pay |

|---|---|---|---|---|

| Csekk számának ellenőrzése | ✓ | ✓ | ✓ | N/A |

| Összeg ellenőrzése | ✓ | ✓ | ✓ | ✓ |

| Dátum ellenőrzése | ✓ | ✓ | ✓ | N/A |

| Kedvezményezett név ellenőrzése | ✗ | ✓ | ✓ | N/A |

| Elektronikus tranzakciók figyelése | ✗ | ✗ | ✗ | ✓ |

| Vállalati ellenőrzés szükséges | ✗ | ✗ | ✓ | ✓ |

| Csalásészlelés szintje | Alap | Emelt | Manuális | Elektronikus |

A Kedvezményezett Positive Pay a Standard Positive Pay alapjaira épül, és egy további, lényeges ellenőrzési réteget ad hozzá – a kedvezményezett nevét. Ez a továbbfejlesztett pozitív fizetési rendszer különösen hatékony a csekkmosás néven ismert kifinomult csalási technika ellen, amikor csalók vegyszerekkel eltávolítják a csekkről a kedvezményezett nevét és az összeget, majd új adatokkal ismét kitöltik a csekket, hogy a pénz jogosulatlan címzetthez kerüljön.

A Kedvezményezett Positive Pay esetében a vállalkozás nemcsak a csekk számát, összegét és dátumát, hanem a kedvezményezett nevét is megadja a pénzintézetnek minden egyes kiállított csekkhez. A bank így négy adatpontot hasonlít össze, amikor egy csekket bemutatnak fizetésre. Ez azt jelenti, hogy ha egy csaló megpróbálja átírni a kedvezményezett nevét, a rendszer azonnal eltérést jelez, még akkor is, ha a csekk száma, összege és dátuma változatlan maradt. Ez a plusz ellenőrzés jelentősen csökkenti a jogosulatlan kifizetések kockázatát.

A Kedvezményezett Positive Pay bevezetése valamivel több előkészületet igényel, mint a Standard Positive Pay, mivel a vállalkozásnak gondoskodnia kell a kedvezményezett nevek pontos rögzítéséről és továbbításáról a pénzintézet felé. Azonban a megnövelt biztonság messze felülmúlja ezt a minimális adminisztratív többletterhet. Azoknak a szervezeteknek, amelyek több beszállítónak utalnak, vagy már tapasztaltak csekkmosási kísérletet, feltétlenül érdemes a Kedvezményezett Positive Pay-t választani csalásmegelőzési standardként. Ez a megoldás különösen előnyös a magasabb csalásveszélyű iparágakban, vagy nagy csekkforgalmat bonyolító vállalkozásoknál.

A Fordított Positive Pay alapvetően eltérő csalásmegelőzési megközelítést jelent a Standard és Kedvezményezett Positive Pay-hez képest. Itt nem a pénzintézet végzi az ellenőrzést az előzetesen benyújtott listához, hanem a felelősség és az irányítás a vállalkozáshoz kerül. Ebben a módszerben a bank részletes jelentést küld minden fizetésre benyújtott csekkről, a vállalkozás pedig egyenként bírálja el, hogy jóváhagyja vagy elutasítja a tranzakciókat.

Ez a megközelítés nagyobb ellenőrzést ad a vállalkozásoknak a fizetési folyamat felett, és lehetővé teszi a kifinomultabb döntéshozatalt. A vállalkozás minden csekket kontextusban vizsgálhat meg, figyelembe véve további körülményeket is. Ugyanakkor a Fordított Positive Pay jóval aktívabb részvételt igényel a vállalkozástól, hiszen minden bemutatott csekket át kell nézni, és egy adott határidőn belül dönteni kell a jóváhagyásról vagy elutasításról. Ez a kézi folyamat időigényes lehet nagy csekkforgalmú cégeknek, viszont maximális átláthatóságot és kontrollt biztosít a kimenő kifizetések fölött.

A Fordított Positive Pay hatékonysága nagymértékben múlik a jelentések ellenőrzéséért felelős vállalati munkatársak figyelmén és alaposságán. Ha az ellenőrzések késnek vagy felületesek, csalárd csekkek is átcsúszhatnak. Ezért ez a típus főként azoknak a vállalkozásoknak ajánlott, amelyeknek dedikált könyvelési vagy pénzügyi részlege van, akik biztosítani tudják a rendszeres, alapos ellenőrzést. Sok szervezet a Fordított Positive Pay-t más csalásmegelőzési intézkedésekkel együtt alkalmazza, hogy átfogó védelmi stratégiát alakítson ki.

Az ACH Positive Pay kiterjeszti a csalásmegelőzést a hagyományos papíralapú csekkekről az elektronikus tranzakciókra, amelyek az Automatikus Klíringház (ACH) hálózatán keresztül zajlanak. Ez a Positive Pay típus azt hivatott megakadályozni, hogy illetéktelen ACH terhelések – harmadik felek által indított elektronikus pénzlevonások – teljesüljenek a vállalkozás számláján. Mivel az elektronikus fizetések egyre elterjedtebbek az üzleti életben, az ACH-csalások is komoly fenyegetéssé váltak, így az ACH Positive Pay nélkülözhetetlen eleme a modern csalásmegelőzési stratégiának.

Az ACH Positive Pay működése során a vállalkozás előre meghatározott szabályokat és szűrőket állít fel az elektronikus tranzakciókra vonatkozóan. Ezek a szabályok tartalmazhatnak jóváhagyott partnerek listáját, maximális tranzakciós összegeket, meghatározott tranzakciótípusokat és engedélyezett fizetési napokat. Ha egy ACH terhelés vagy jóváírás érkezik, a rendszer automatikusan ellenőrzi, hogy megfelel-e ezeknek a feltételeknek. Ha minden egyezik, a tranzakció végrehajtódik. Amennyiben bármelyik paraméter eltér – például ismeretlen kezdeményező, a megengedettnél nagyobb összeg, vagy jogosulatlan napon történő tranzakció –, a rendszer kivételként jelzi a vállalkozásnak átnézésre.

Az ACH Positive Pay munkafolyamata azzal kezdődik, hogy a vállalkozás és a pénzintézet közösen határozza meg a szervezet valós fizetési szokásait és partnerkapcsolatait tükröző részletes szabályokat. A vállalkozásnak meg kell adnia az engedélyezett ACH-kezdeményezők adatait, jellemző tranzakciós összegeket és gyakoriságokat. A szabályok beállítása után a rendszer folyamatosan, valós időben figyeli a bejövő ACH-tranzakciókat, és minden eltérés esetén riasztást küld. Ez a proaktív hozzáállás lehetővé teszi, hogy a vállalkozás még a feldolgozás előtt elcsípje az illetéktelen elektronikus tranzakciókat, így megelőzze a csalásból eredő veszteségeket és megóvja a pénzforgalmát. Az ACH Positive Pay különösen értékes azoknak a cégeknek, amelyek rendszeresen kapnak ACH-jóváírásokat ügyfelektől, vagy gyakran utalnak elektronikusan beszállítóknak, szolgáltatóknak.

A megfelelő Positive Pay típus kiválasztását több, a szervezet működésére, kockázati profiljára és erőforrásaira jellemző tényező befolyásolja. A Standard Positive Pay költséghatékony belépő szintet jelent a csalásmegelőzés világába, alapvető védelmet nyújtva a leggyakoribb csekkes csalások ellen. Ez a megoldás jól működik kisebb cégeknél, ahol alacsonyabb a csekkforgalom és a csalás kockázata. A Kedvezményezett Positive Pay ideális választás azoknak a vállalkozásoknak, amelyek fokozottabb védelmet szeretnének, de nem akarnak jelentősen több adminisztrációt – különösen, ha több beszállítónak fizetnek, vagy aggódnak a csekkmosás miatt.

A Fordított Positive Pay azoknak a szervezeteknek ajánlott, ahol dedikált pénzügyi vagy könyvelő csapat képes az összes benyújtott csekk alapos és határidőben történő ellenőrzésére. Ez a típus maximális kontrollt és átláthatóságot ad, de folyamatos odafigyelést igényel. Az ACH Positive Pay 2025-ben szinte minden vállalkozás számára elengedhetetlenné vált az elektronikus tranzakciók elterjedése és az ACH-csalások egyre kifinomultabb módszerei miatt. Sok szervezet egyszerre több Positive Pay típust is alkalmaz: a csekkes védelemhez a Standard vagy Kedvezményezett Positive Pay-t választják, míg az elektronikus tranzakciókhoz az ACH Positive Pay-t vetik be.

A döntésnél vegye figyelembe az iparági sajátosságokat, a tranzakciós mennyiséget, a korábbi csalási tapasztalatokat és a szabályozói elvárásokat is. A pénzintézetek, egészségügyi szolgáltatók és kormányzati beszállítók jellemzően szigorúbb csalásmegelőzési előírásoknak kell megfeleljenek, ezért a lehető legátfogóbb Positive Pay megoldásokat kell bevezetniük. Bármelyik típust is választja, a siker kulcsa a pontos, naprakész adatok karbantartása a Positive Pay listákban, és a kivételjelentések gyors, alapos átvizsgálása. A vállalkozása és pénzintézete közötti rendszeres kommunikáció elengedhetetlen ahhoz, hogy csalásmegelőzési rendszere hatékony maradjon, és igazodjon az Ön változó üzleti igényeihez.

Ahogyan a Positive Pay védi a pénzügyi tranzakciókat, a PostAffiliatePro az Ön partnerprogramját óvja iparágvezető csalásfelderítési és ellenőrző eszközökkel. Vezessen be átfogó biztonsági intézkedéseket, hogy megóvja vállalkozását az illetéktelen tevékenységektől és csalárd tranzakcióktól.

Ismerje meg, mi az a Positive Pay, és hogyan akadályozza meg ez az automatizált pénzkezelési szolgáltatás a csekkcsalásokat. Fedezze fel a működését, előnyeit, ...

Ismerje meg, hogyan működik a Positive Pay a csekkes csalások megelőzésére. Fedezze fel a lépésről lépésre lebonyolított folyamatot, az előnyöket, a Positive Pa...

Ismerje meg, hogyan védi a Positive Pay az üzleti vállalkozásokat a csekkcsalások ellen egy automatizált ellenőrzési folyamattal! Tudjon meg többet működéséről,...

Sütik Hozzájárulás

A sütiket használjuk, hogy javítsuk a böngészési élményt és elemezzük a forgalmunkat. See our privacy policy.