Adófizetési határidők és késedelmi büntetések 2025-ben

Tudja meg, mikor esedékesek az adók, hogyan alakul a negyedéves fizetési ütemezés, és milyen következményekkel jár a késedelmes adófizetés. Ismerje meg a büntet...

Teljes útmutató az önálló vállalkozók és affiliate marketingesek negyedéves adóelőlegeinek kiszámításához. Ismerje meg az IRS követelményeit, a befizetési határidőket és az adószámítási módszereket 2025-re.

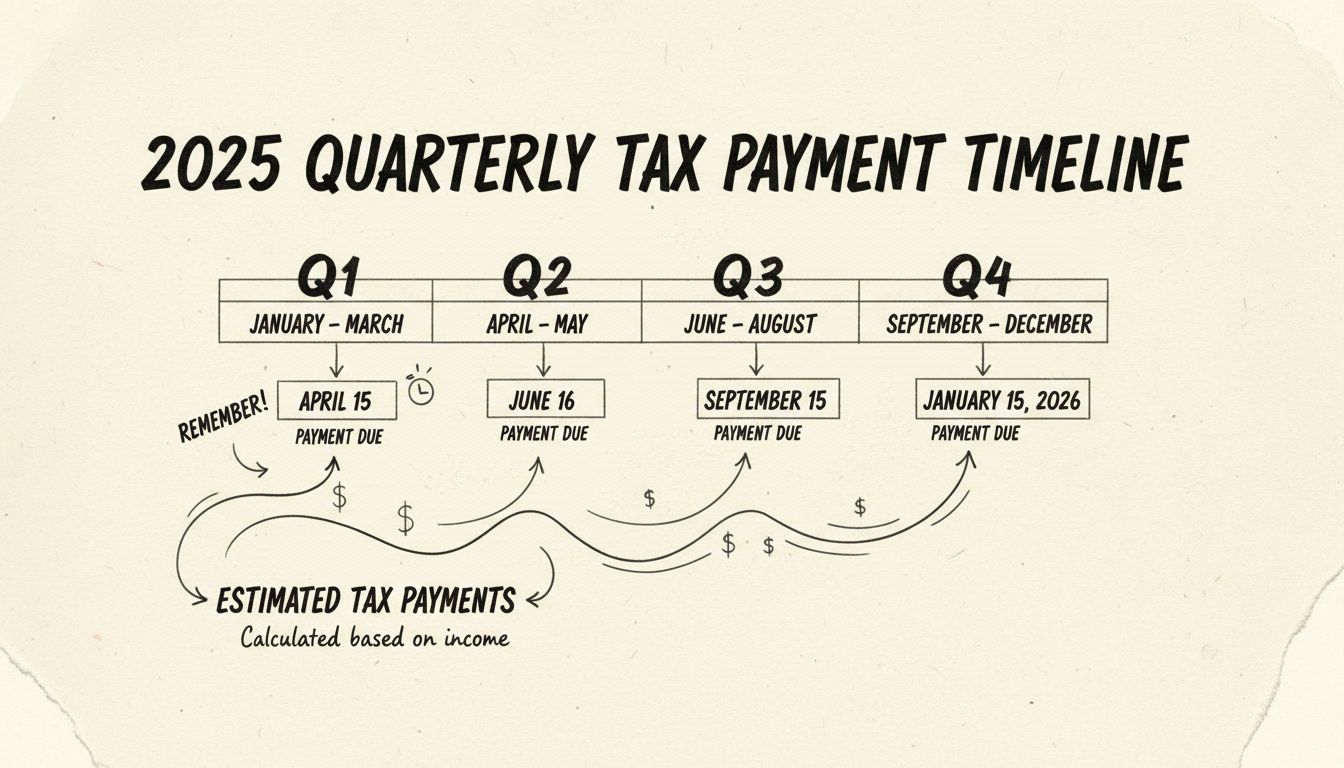

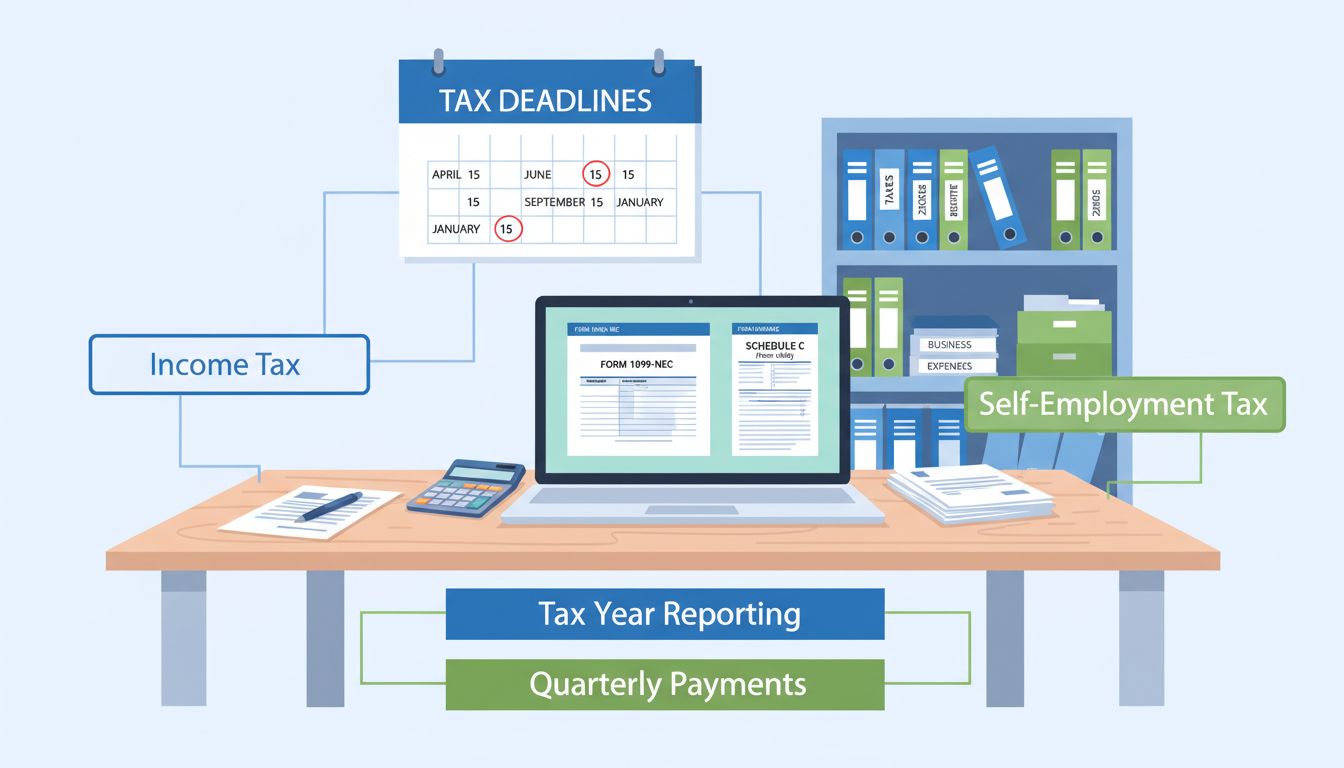

Az USA-ban, ha a bevétele meghaladja a havi 600 dollárt, az IRS megköveteli a negyedéves adóelőlegek befizetését a 1040-ES nyomtatvány használatával. Számítsa ki a negyedéves adóköteles jövedelmét úgy, hogy a jogosult vállalkozási költségeket levonja a bruttó bevételből, majd alkalmazza az önfoglalkoztatási adót (15,3%) és a szövetségi jövedelemadó kulcsokat. A befizetések határideje: április 15., június 16., szeptember 15., illetve a következő év január 15.

A negyedéves adóelőlegek kötelező befizetések, amelyeket az önálló vállalkozóknak, affiliate marketingeseknek és vállalkozástulajdonosoknak év közben kell teljesíteniük az IRS felé. Az Egyesült Államokban “fizess, ahogy keresel” típusú adórendszer működik, vagyis ha önálló vállalkozó vagy jelentős bevételhez jut munkaadói adólevonás nélkül, nem várhat április 15-ig az összes adó befizetésével. Az IRS előírja ezen negyedéves befizetéseket, hogy a magánszemélyek év közben teljesítsék adókötelezettségeiket, ne pedig egyszerre adóbevalláskor. Ez a rendszer segít elkerülni az alulfizetési bírságokat, és biztosítja a szövetségi adótörvények betartását.

A negyedéves adóelőleg fizetésének küszöbértéke viszonylag alacsony. Ha várhatóan 1 000 dollár vagy több szövetségi jövedelemadót kell fizetnie a levonások és visszaigényelhető jóváírások beszámítása után, kötelező negyedéves adóelőleget fizetnie. Az affiliate marketingeseknek és azoknak az önálló vállalkozóknak, akik havi 600 dollárnál többet keresnek, általában kötelező a negyedéves adóelőleg fizetés. Az IRS komolyan veszi ezeket a követelményeket, és a késedelmes befizetések bírságokat és kamatokat vonhatnak maguk után, amelyek idővel összeadódnak.

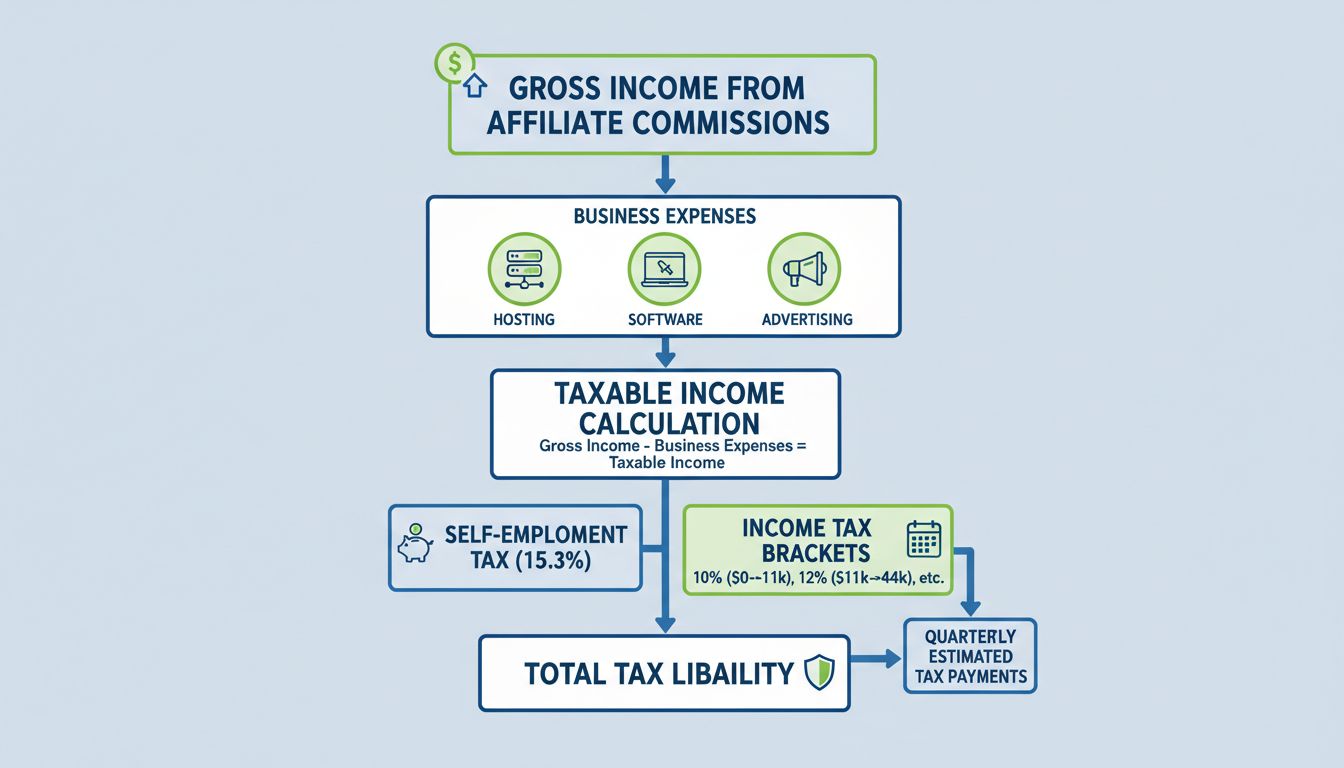

A negyedéves adóelőleg kiszámításának első lépése, hogy meghatározza az adott negyedévre eső adóköteles jövedelmét. Kezdje azzal, hogy összeadja az adott három hónapban befolyt összes bevételét, beleértve az affiliate jutalékokat, tanácsadói díjakat, szabadúszó munkákat és minden egyéb önálló vállalkozásból származó bevételt. Ez a negyedév bruttó bevétele. Ha megvan a bruttó összeg, levonhatja azokat a jogosult vállalkozási költségeket, amelyek közvetlenül kapcsolódnak a bevétel megszerzéséhez.

Az affiliate marketingesek és önálló vállalkozók számára elszámolható vállalkozási költségek közé tartoznak a home office költségek (egyszerűsített módszerrel, 5 dollár/négyzetláb, vagy tényleges költségek alapján), berendezések és kellékek, szoftver-előfizetések, reklám- és marketingköltségek, webtárhely és domain díjak, szakmai képzések, üzleti utazások és étkezések (50%-ban levonhatók), valamint a biztosítási díjak. A fő szabály, hogy a levonásoknak szokásosnak és szükségesnek kell lenniük a vállalkozás működése szempontjából. Miután minden jogosult költséget levont a bruttó bevételből, megkapja a nettó vállalkozási jövedelmet, amely az adófizetési kötelezettség alapja.

Az önfoglalkoztatási adó kulcsfontosságú tényező, amelyet sok affiliate marketinges figyelmen kívül hagy a negyedéves adóelőleg kiszámításakor. Ellentétben az alkalmazottakkal, akiknek a munkaadó levonja a társadalombiztosítási és Medicare adókat, az önálló vállalkozóknak mind a munkaadói, mind az alkalmazotti részt meg kell fizetniük. Az önfoglalkoztatási adó mértéke 2025-ben 15,3%, amelyből 12,4% a társadalombiztosítási, 2,9% pedig a Medicare járulék.

Az önfoglalkoztatási adó kiszámításához szorozza meg nettó vállalkozási jövedelmét 92,35%-kal (ez a munkaadói oldali levonást veszi figyelembe), majd az eredményt szorozza meg 15,3%-kal. Például, ha egy negyedévben 10 000 dollár nettó önfoglalkoztatási jövedelme van, a számítás a következő: 10 000 × 0,9235 × 0,153 = 1 414 dollár. Az önfoglalkoztatási adó felét (50%) azonban levonhatja az adóalap meghatározásakor, ami némi adómegtakarítást jelent. Ez a levonás csökkenti az adóköteles jövedelmét, így végső soron mérsékli a szövetségi jövedelemadó terhét.

| Jövedelmi szint | Önfoglalkoztatási adó kulcsa | Medicare adó kulcsa | Társadalombiztosítási kulcs |

|---|---|---|---|

| 176 100 dollárig (2025) | 15,3% | 2,9% | 12,4% |

| 176 100 dollár felett | 2,9% + 0,9% további Medicare | 2,9% + 0,9% | 12,4% (maximum) |

Az önfoglalkoztatási adó kiszámítása után meg kell határoznia a szövetségi jövedelemadó kötelezettségét az adóköteles jövedelme alapján. Az USA-ban progresszív adórendszer működik, több adósávval, amelyek a családi állapottól függően változnak. 2025-ben a szövetségi jövedelemadó kulcsok 10%-tól 37%-ig terjednek, attól függően, hogy mennyi az adóköteles jövedelme és milyen családi státusszal adózik.

Ha egyedülállóként adózik, a 2025-ös adósávok a következők: 10% az első 11 925 dollárig, 12% 11 925–48 475 dollár között, 22% 48 475–103 350 dollár között, 24% 103 350–197 300 dollár között, 32% 197 300–250 525 dollár között, 35% 250 525–626 350 dollár között, és 37% 626 350 dollár felett. Házastársak közös adózása esetén a sávhatárok jelentősen magasabbak, így a jövedelmek megosztásából előnyt kovácsolhatnak. Fontos, hogy ezek a sávok évente inflációhoz igazodnak, ezért mindig ellenőrizze a tárgyévi kulcsokat számításkor.

Nézzünk egy gyakorlati példát a negyedéves adóelőleg kiszámítására. Tegyük fel, hogy affiliate marketingesként a következő bevételei és költségei vannak negyedévente:

Negyedéves bevételek és kiadások:

Önfoglalkoztatási adó számítása:

Adóalap (Adjusted Gross Income):

Szövetségi jövedelemadó (egyetlen adózó esetén):

Az IRS meghatározott határidőket állapított meg a negyedéves adóelőlegek befizetésére. Ezek az időpontok rögzítettek, és nem változnak hétvége vagy ünnepnap esetén sem (ha a határidő hétvégére vagy ünnepnapra esik, a következő munkanapon kell teljesíteni). A 2025-ös negyedéves adóelőleg befizetési határidők:

Több kényelmes lehetőség áll rendelkezésre az adóelőleg befizetésére. Az IRS Direct Pay rendszer lehetővé teszi, hogy közvetlenül a bankszámlájáról, díjmentesen utaljon. Használhatja az Electronic Federal Tax Payment System (EFTPS) szolgáltatást is, amely online és telefonos fizetést is kínál. Hitel- és betéti kártyás fizetés is lehetséges hivatalos fizetési szolgáltatókon keresztül, bár ezek kezelési díjat számítanak fel. Emellett postán is beküldheti a 1040-ES fizetési szelvényt csekkel vagy pénzutalvánnyal az Ön lakcíme szerinti IRS-címre.

Az IRS bírságot szabhat ki, ha év közben nem fizet elegendő adóelőleget. Általában elkerülheti a bírságot, ha teljesül legalább az alábbiak egyike: kevesebb mint 1 000 dollár adótartozása keletkezik a levonások és jóváírások után; vagy az adott év adókötelezettségének legalább 90%-át befizette; vagy a korábbi év adóbevallásán szereplő adó 100%-át (ha a korábbi évi AGI meghaladta a 150 000 dollárt, akkor 110%-át) befizette. Ezek a “safe harbor” szabályok rugalmasságot biztosítanak azok számára, akiknek a jövedelme év közben változik.

Ha a bevételei egyenetlenül oszlanak el az év során, használhatja az évesített jövedelem módszert a bírság elkerülésére vagy csökkentésére. Ezzel a módszerrel minden negyedévre külön-külön számítható ki a fizetendő összeg, attól függően, mikor keletkezett a jövedelem, így nem szükséges minden negyedévben azonos összeget utalni. Ha például a legtöbb affiliate jutalékot a negyedik negyedévben kapja, az első három negyedévben kevesebbet, a negyedikben többet fizethet be. Ebben az esetben a 2210-es nyomtatványt is csatolnia kell az adóbevallásához a számítás igazolására.

Az affiliate marketingesek egyedi adózási helyzetben vannak, ezért különös odafigyelést igényel a negyedéves adóelőleg kiszámítása. A bevételek jelentősen ingadozhatnak negyedévről negyedévre a szezonális trendek, kampányteljesítmény vagy kifizetési ütemezés miatt. Egyes affiliate hálózatok havonta, mások negyedévente vagy eltérő időközönként fizetnek, ami megnehezítheti a bevételek követését. A PostAffiliatePro átfogó bevételkövetési és jelentéskészítő funkciókat kínál, amelyek segítenek pontosan nyomon követni affiliate bevételeit év közben, így könnyebben kiszámítható a negyedéves adóelőleg.

Az affiliate marketingeseknek általában számos levonható vállalkozási költségük is van, amelyek jelentősen csökkenthetik az adóterheket. Ilyenek például az affiliate marketing eszközök, e-mail marketing platformok, analitikai szoftverek, tartalomkészítő eszközök és reklámköltségek. Az év során minden vállalkozási költség precíz nyilvántartása elengedhetetlen ahhoz, hogy maximalizálja a levonásokat és minimalizálja az adóterhet. Sok affiliate marketinges könyvelő szoftvert használ, vagy adótanácsadóval dolgozik együtt, hogy minden jogosult levonást érvényesítsen, és pontosan fizesse be negyedéves adóelőlegeit.

A negyedéves adóelőlegek befizetése év közben módosítható. Ha a bevétele jelentősen változik, vagy rájön, hogy túl sokat vagy túl keveset fizetett, a fennmaradó negyedévekre újraszámolhatja az előlegeket. Az IRS bármikor engedélyezi a negyedéves adóelőleg újraszámítását a 1040-ES nyomtatvány segítségével. Ha túlfizetést észlel, csökkentheti a hátralévő negyedévi befizetéseket. Ha alulfizetett, növelnie kell a következő negyedévi befizetéseket, hogy elkerülje a bírságokat.

Ez a rugalmasság különösen hasznos az affiliate marketingesek számára, akiknek a bevétele kiszámíthatatlan lehet. Ha egy negyedévben kiemelkedően magas jövedelme keletkezik, azonnal újraszámolhatja és növelheti a következő negyedévi befizetéseket. Ha viszont egy lassabb időszak következik, csökkentheti a további negyedévi előlegeket. A lényeg, hogy proaktívan igazítsa befizetéseit a jövedelem változásaihoz, ne pedig adóbevalláskor szembesüljön nagy összegű tartozással vagy visszatérítéssel.

Az év végén fontos egyeztetni a negyedéves adóelőlegeket a tényleges adókötelezettségével az éves adóbevallás során. Ha többet fizetett, mint amennyit ténylegesen kellett volna, visszatérítést kap. Ha kevesebbet, akkor a különbözetet, valamint esetleges bírságot és kamatot kell befizetnie. Ez az egyeztetési folyamat egyszerű, ha év közben pontos nyilvántartást vezetett, és a negyedéves előlegeket időben fizette.

A PostAffiliatePro részletes jelentéskészítő funkciói nagyban megkönnyítik az év végi egyeztetést az affiliate marketingesek számára. Olyan átfogó bevételi jelentéseket készíthet, amelyek tartalmazzák az összes megszerzett jutalékot, nyomon követhet minden vállalkozási költséget, és ezeket az adatokat egyszerűen átadhatja könyvelőjének vagy adótanácsadójának. A pontos évközi nyilvántartás kiküszöböli az adóbevallás körüli bizonytalanságot, és biztosítja, hogy minden levonás és bevétel igazolható legyen. Ha időben megkezdi az adótervezést és rendszerezetten vezeti a nyilvántartásokat, időt, pénzt és stresszt takarít meg az adóbevallás során.

A PostAffiliatePro segít nyomon követni affiliate bevételeit és kezelni adókötelezettségeit részletes jelentések és bevételkövető funkciók segítségével. Automatizálja jutalékszámításait, és készítsen pontos pénzügyi jelentéseket az adóbevalláshoz.

Tudja meg, mikor esedékesek az adók, hogyan alakul a negyedéves fizetési ütemezés, és milyen következményekkel jár a késedelmes adófizetés. Ismerje meg a büntet...

Tudja meg, miért fontos az Amazon Associates, Google AdSense és más platformokról származó affiliate jövedelem bevallása. Ismerje meg az adókötelezettségeket, b...

Tudja meg, hogy az affiliate marketingből származó bevétel adóköteles-e, milyen adókat kell fizetnie és hogyan számolja ki adókötelezettségét. Teljes útmutató a...

Sütik Hozzájárulás

A sütiket használjuk, hogy javítsuk a böngészési élményt és elemezzük a forgalmunkat. See our privacy policy.