Hogyan kezdj el partneri értékesítést generálni: Lépésről

A partner marketing az összes online rendelés 16%-át teszi ki. Ha többet szeretnél megtudni a partner marketingről, nézd meg átfogó útmutatónkat.

Ismerd meg a partner marketing adózás minden részletét: hogyan kövesd a bevételeidet, értsd meg az adókötelezettségeidet, maximalizáld a levonásokat, és kerüld el a leggyakoribb buktatókat világszerte partner marketingesek számára.

A partner marketing remek lehetőség bárkinek, aki online szeretne pénzt keresni. Fontos azonban, hogy tisztában legyél a partner marketing adózási vonzataival mielőtt elindítod a vállalkozásodat – ebben segítünk most. Ebben a blogbejegyzésben átbeszéljük, milyen adók terhelik egy partner weboldal működtetését, hogyan befolyásolják ezek a bevételeidet és az üzletmenetet.

Ne feledd, hogy mennyi adót kell fizetned és hogyan, az nagyban függ attól, hogy hol élsz és dolgozol. Bár ez a cikk egy jó kiindulópont, erősen ajánljuk, hogy beszélj szakértő adótanácsadóval vagy könyvelővel, mielőtt partner vállalkozásba kezdenél.

Szinte minden országban létezik olyan adórendszer, amely a vállalkozásokat, így az online termékeket értékesítő partnereket is adóztatja. Ez azt jelenti, hogy ha partner marketinggel szeretnél pénzt keresni, ne feledkezz meg az adókról!

Az adórendszerek célja, hogy mindenki igazságosan járuljon hozzá a közteherviseléshez. Ez azt jelenti, hogy hacsak nem valamelyik, online vállalkozók számára “adóparadicsomként” ismert országban élsz, köteles vagy adót fizetni és betartani minden, partner oldalak működtetésére vonatkozó jogszabályt.

Miért fontosak az adók saját vállalkozás esetén, beleértve az egyéni vállalkozók önfoglalkoztatási adóját?

A világ számos országában különböző adózási modellek léteznek az önálló vállalkozásra. Bejegyzett vállalkozóként, aki saját magának dolgozik, továbbra is köteles vagy különböző adókulcsokon adót fizetni. Bár ez eltérhet a hagyományos adózástól, a partner marketingből szerzett jövedelem után akkor is fizetni kell.

Attól, hogy nem sok alkalmazottat foglalkoztató céget vezetsz, még nem mentesülsz az adókötelezettségek alól. Sőt, kisvállalkozóként még inkább célpontja lehetsz egy adóellenőrzésnek.

Nem minden rossz azonban: adóvisszatérítésre is pályázhatsz, amivel visszaszerezhetsz némi pénzt.

Először is: mint partner marketinges , saját magadnak dolgozol, tehát nem vagy klasszikus alkalmazott. Nincs olyan cég, amelynek dolgoznál. Saját vállalkozást kell alapítanod, és emiatt magadnak kell befizetned az adókat, gondoskodni a nyugdíjcélú befizetésekről és más kapcsolódó költségekről.

A legtöbb országban létezik olyan jogi keret, amely lehetővé teszi, hogy önálló vállalkozóként dolgozz. Ez a modell – az egyéni vállalkozás – az online munkavégzés korában igen elterjedt.

Például az Egyesült Államokban partner marketingesként nem kell forgalmi adót fizetned, hiszen technikailag nem te értékesíted a terméket, hanem az a cég, amelynek a termékét népszerűsíted. Helyi adót is ritkán kell fizetned, mivel ismét, technikailag nem te adsz el.

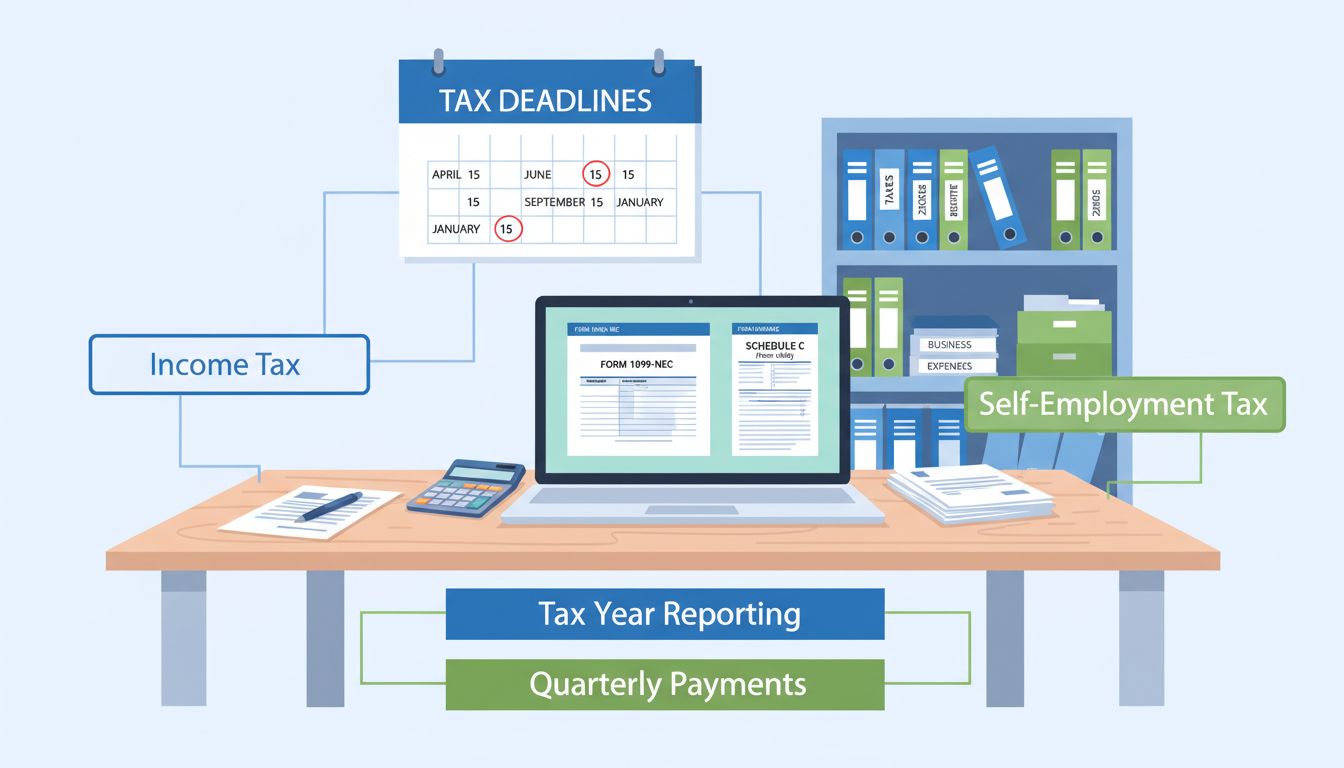

Viszont állami jövedelemadót, önfoglalkoztatási adót és bizonyos esetekben szövetségi jövedelemadót is kell fizetned.

Minden országban más szabályok és adókulcsok vannak, ezért ismét hangsúlyozzuk: keress fel szakembert, mielőtt mélyebben belemerülsz a partner marketing világába. Elindulás után is érdemes könyvelőt fogadni.

Csak azokat a költségeket lehet levonni, amelyek közvetlenül a partner marketinges üzlethez kapcsolódnak.

Például ha van egy kiskereskedelmi boltod, és partner marketingből szerzett pénzből vásárolsz árut a boltba, ezek tényleges üzleti költségnek számítanak. Ugyanígy minden munkabér, amelyet kifejezetten a partner oldalad fejlesztésén dolgozó alkalmazottaknak fizetsz, szintén levonható.

Partner marketingesként nem vonhatsz le magáncélú költéseket, például saját használatra vásárolt ruhát vagy ékszert, amelyet nem értékesítesz tovább. Ugyanígy, a konferenciákra utazás költségei is magáncélú kiadásnak számítanak, kivéve ha bizonyítani tudod, hogy ezek közvetlenül értékesítéshez vezettek.

A leggyakoribb levonható költségek közé tartozik a webtárhely, szoftver előfizetések, online kutatás. Számolhatod a saját órabéredet is, vagy amit fizetsz valakinek, aki az oldaladon dolgozik.

A partner marketingből származó bevétel adóbevallásánál minden költséget le kell vonni a bruttó bevételből, így kapod meg az adóköteles jövedelmet.

Más szóval: figyelj oda minden bevételre és kiadásra. Ha minden hónapban pontosan vezeted az adatokat, nemcsak elkerülheted a veszteséget, hanem törvényesen is könnyebb lesz vállalkozni.

A vállalkozásod adózási kötelezettségei, ideértve a partner marketingből származó jövedelem vagy kiadás jelentését is, eltérőek régiónként és országonként.

Az Egyesült Államok volt az egyik első ország, amely sürgősen bevezette a partner adózási modellt. 2008-ban életbe lépett az úgynevezett „affiliate nexus törvény”, amely lehetővé tette, hogy a termék eladójának fizikai jelenléte nélkül is beszedjék az adót abban az államban, ahol az árut eladják.

A nexus lényegében kapcsolatot jelent a terméket/szolgáltatást előállító vállalkozás és az értékesítő között. Ha két különböző állam között van nexus, az egyik adóztathatja a távoli értékesítést.

Nem minden USA-államban van nexus törvény, de 30-ban igen. Hogy hol van a vállalat, és hol vagy te, ezek befolyásolják az adókötelezettséget és az adókulcsokat.

Például ha Alabamában vagy, és Kaliforniában vagy Coloradóban adsz el, a nexus törvények eltérnek.

Túl bonyolultnak hangzik? Egyetértünk, ezért ajánljuk ezt a dokumentumot első lépésként. Ezután mindenképp fordulj adószakértőhöz.

Ha bármilyen digitális terméket értékesítesz az Európai Unióban, a MOSS jogszabályok hatálya alá tartozol az áfa-fizetés szempontjából. A Mini One Stop Shop (MOSS) 2015-ben lépett életbe, hogy egyszerűsítse a digitális termékek EU-n belüli értékesítése utáni adózást.

A partner marketinges adók koordinálását könnyíti, hogy nem kell minden országban külön bevallani. Ehelyett negyedévente kézzel kell MOSS-jelentést benyújtani az áfáról, amelyben részletezed az összes értékesítést, amit az EU-ban végzel. Így egyszerre, egy helyen jelentheted le és fizetheted be az adót.

Ha csak az EU-ban értékesítesz, ez egy egyszerű módja annak, hogy minden tagország adóját együtt kezeld.

Fontos, hogy tudd, milyen adókötelezettségeid vannak ott, ahol élsz. Tudni, mit kell befizetni és jelenteni, elengedhetetlen!

Ha bizonytalan vagy a helyi szabályokban, érdemes könyvelővel vagy adójogban jártas ügyvéddel konzultálni.

Ha például az Európai Unióban élsz, speciális szabályok vonatkoznak arra, mely adók fizetendők, és mennyi vonható le partner bevételedből . Fontos, hogy pontosan ismerd a rád vonatkozó folyamatokat és szabályokat.

Gyakran zavaró, hogy milyen adók tartoznak a partner marketingre, főleg a jutaléktípusok tekintetében. Ez hibákhoz vezethet az adóbevalláskor, amit megelőzhetsz, ha előre tájékozódsz.

A partner marketing szórakoztató lehet, de ne feledd: ez adóköteles szórakozás, mivel bevételt generálsz, amit jelenteni kell.

Néhány gyakori dilemmával találkoznak partner marketingesek.

Sokan nem keresnek annyit, hogy be kellene jelenteniük a hatóságnál, vagy adót kellene fizetniük. Szinte minden országban csak egy bizonyos küszöb felett kell adózni, így lehet, hogy a partner tevékenységed alapján nem érsz el adóköteles jövedelmi szintet.

Másrészt, ha szerencsés vagy, és a partner marketing a bevételed jelentős részét adja, akkor minden bevételt pontosan kövess, hogy ne kerülj bajba az adóval!

Ezért fontos pontosan ismerni a kötelezettségeidet, és csak szakértőktől kérni tanácsot.

Cégforma és régió függvényében ismerd az összes szabályt és tiltást.

Ha például egyéni vállalkozó vagy, vagy olyan szolgáltató céget vezetsz, amelyet magánszemélyként adóztatnak (nem Kft-ként), akkor a partner marketing adóbevallása eltér a céges adózástól.

A partner marketing szabályait sokszor nem ismerik az új belépők. Ez problémákhoz vezethet, amelyeket előre tájékozódással el lehet kerülni!

Amikor elindítasz egy partner marketing vállalkozást , fontos, hogy megértsd, mit adsz el és kinek.

Például a fizikai termékek továbbértékesítése más adókulcs alá eshet, mint a szoftver termékek értékesítése. Ezeket az eltéréseket kalkuláld ki (használj adókalkulátort), hogy ne veszíts pénzt, és megfelelő összeget tartalékolj a profitodból .

Ha sokféle terméket vagy szolgáltatást értékesítesz több országban, mindig kutasd fel előre a következményeket. Mielőtt új terméket vagy partnert választasz, tájékozódj, hogy az adóköteles-e, és mennyit kell utána fizetned.

Egy külön bankszámla, amely nincs összekapcsolva a mindennapi pénzügyeiddel, megkönnyíti az online munkából származó bevételek nyomon követését.

További előny, hogy ezek a számlák nincsenek közvetlenül összekötve más háztartási költésekkel, így az adózás is egyszerűbbé válik.

Így pontosan követheted, mennyit kell fizetni, és mikor, problémák nélkül!

Fontos, hogy minden bizonylatot megőrizz, és pontos nyilvántartást vezess a vállalkozás bevételeiről és kiadásairól.

Ez megkönnyíti az adóbevallást, és jól jön, ha valaha bizonyítanod kell a bevételedet vagy kiadásaidat, vagy ha ellenőrzést kapsz.

Minden évben készíts egy rendszert, amely megkönnyíti a partner marketing adók bevallását.

Ez lehet akár egy egyszerű irattartó vagy mappa, amiben a számlákat és nyugtákat rendszerezetten tárolod, hogy könnyen megtaláld őket adózáskor.

Egy szervezett rendszer megkönnyíti a bevallást, akár egyéni vállalkozóként, akár céges formában működsz.

Ha nehézségeid vannak az adóbevallással a speciális szabályozások miatt, érdemes lehet szakemberhez fordulni.

Kereséskor ügyelj rá, hogy legyenek referenciái vagy esettanulmányai, amelyekben másoknak segített már adóügyekben.

Egy könyvelő vagy adójogász biztonságosan és gond nélkül segít beadni a bevallást, bármilyen cégformával is dolgozol.

Fontos, hogy üzleti terved legyen, bármilyen partner marketing vállalkozást is viszel – ezzel később sokkal könnyebb lesz minden!

Ha jól csinálod, a partner marketinges vállalkozás nagyon jövedelmező lehet.

Az üzleti terv alapvető elemeinek ismerete elengedhetetlen, mert ez mutatja meg az utat az üzlet minden területén. Egy jó üzleti terv segít rendszerezni az évet, és biztosítja a folyamatos bevételt.

Fontos, hogy minden jogszerűen történjen, különben komoly problémák keletkezhetnek.

Számos országban tilos adófizetés és a kapcsolódó jogszabályok betartása nélkül online vállalkozást működtetni.

Aki ilyen helyeken él, vagy távmunkában dolgozik , annak nehéz lehet minden jogi követelménynek megfelelni.

Ezért fontos, hogy minél jobban utánajárj minden szabálynak, hogy a végén minden rendben legyen!

Bár mindenképpen érdemes megfontolni a felvételét, különösen ha egyáltalán nincs tapasztalatod az adózásban, nem feltétlenül szükséges könyvelő vagy adóbevallási szakember a partner marketing adóid benyújtásához. Használhatsz online forrásokat, például ingyenes adókalkulátorokat. Alternatívaként használhatsz programokat (mint például a Turbotax) vagy táblázatokat, amelyek automatikusan kiszámolják neked a szükséges adatokat. Csak ügyelj rá, hogy minden bevételedet és kiadásodat nyomon kövesd!

Számos különböző adókedvezmény létezik, amelyek alkalmazhatók partner marketing esetén. Például ha a blogodat jövedelemszerzésre használod, akkor bizonyos feltételek mellett igénybe vehetsz otthoni iroda levonást. Beszélj könyvelővel, vagy keress online forrásokat, amelyek leírják, hogyan működnek ezek a levonások, és milyen feltételek szükségesek az igénybevételükhöz.

Ha van blogod, a legjobb, ha minden bevételt pontosan nyomon követsz. Ha lehet, használj adókalkulátort vagy táblázatot, amely automatikusan kiszámolja a szükséges adatokat. Így könnyen meghatározhatod, mit kell befizetni.

A partner marketing, csakúgy mint bármely más vállalkozás, pénzkeresettel jár. Mivel ez jövedelemnek számít, és költségeid is vannak, adót is kell fizetned utána. Minden megszerzett összeget figyelembe kell venned, és ennek megfelelően adózni kell.

Ha a partner cégtől pénzt kapsz, az adóköteles. Ez azt jelenti, hogy adót kell fizetned utána! A lényeg: ha a hónap végén több pénz van a bankszámládon, mint az elején, akkor adót kell fizetni.

Az USA-ban, ha a bevételed meghaladja a havi 600 dollárt, az IRS előírja a becsült negyedéves adóelőlegek fizetését. Ezt a T űrlap (negyedéves adó) kitöltésével teheted meg. Fontos, hogy nyomon kövesd az adott negyedév összes bevételét. Ezután levonhatod a jogosult költségeket (például otthoni iroda költségei) az adóköteles bruttó bevételből, mielőtt kiszámolod, mennyi adót kell fizetni. Ha nem köteles vagy negyedéves adóelőleget fizetni (mert a havi partner bevételed túl alacsony), akkor egyszerűen fizesd be az éves adót a következő év április 15-éig.

Ha olyan céget használsz, mint az Amazon Associates vagy a Google Adsense, időnként pénzt utalnak a bankszámládra. Ha ezeket az összegeket nem jelentetted be a megfelelő adóévben (az alapján, mikor kaptad meg), akkor komoly bírságokat is kaphatsz! A legjobb, ha minden partner bevételt pontosan nyomon követsz, és a megfelelő adóévben deklarálsz.

A legjobb, ha a bevételedet akkor jelentetted be, amikor megkapod. Ha gyors megoldást keresel, akkor a legegyszerűbb, ha minden negyedévben befizeted a becsült adóelőleget, amikor szükséges. Ez azt jelenti, hogy minden negyedévben megbecsülöd, mennyit kell fizetni, és azt befizeted. Ha túlfizetsz, később visszatérítést kapsz.

Ismerd meg a legfontosabb tippeket és stratégiákat a partner marketing adók hatékony kezeléséhez, a levonások maximalizálásához és a jogszabályoknak való megfeleléshez.

A partner marketing az összes online rendelés 16%-át teszi ki. Ha többet szeretnél megtudni a partner marketingről, nézd meg átfogó útmutatónkat.

A partner marketing során influenszerek promótálják a termékeket vagy szolgáltatásokat, így a márkák növelhetik elérésüket és eladásaikat, miközben az....

Tudja meg, miért fontos az Amazon Associates, Google AdSense és más platformokról származó affiliate jövedelem bevallása. Ismerje meg az adókötelezettségeket, b...

Sütik Hozzájárulás

A sütiket használjuk, hogy javítsuk a böngészési élményt és elemezzük a forgalmunkat. See our privacy policy.